債券に投資する上では、理解しておいたほうが良い米国金利と債券の関連性について、深堀りしてまとめました。この記事では、米国債券ETFの中でも代表的なiシェアーズ・コア 米国総合債券市場 ETF[AGG]をサンプルに見ていきます。

AGGを分析した記事は、こちらに別途まとめています。

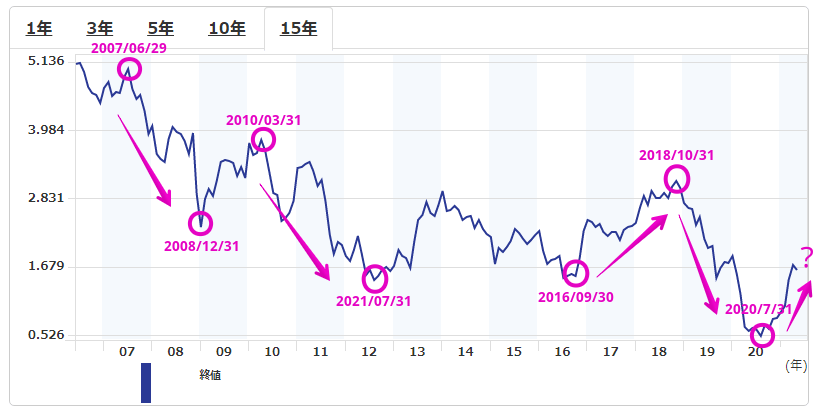

米国10年債の推移

まずは米国10年債の直近15年の推移です。

(15年間にしたのはリーマンショック前後の推移も見るためです)

大きい流れとしては、金利は下落傾向です。

米国10年債の気になるポイントとしては、図中に丸で囲んだ次の通りです

2007/6/29->2008/12/30で落下が一段落

2010/3/31->2012/07/31で落下が一段落

2016/9/30->2018/10/31で上昇が一段落

2018/10/31->2020/07/31で落下が一段落

AGGの推移

これらのタイミングでAGGがどういう値動きをしたのか見てみます。

金利が下がったタイミングではAGGが上げ、金利が上がったタイミングではAGGが下げていることが分かります。10年債との比較では綺麗に相関関係が見て取れます。

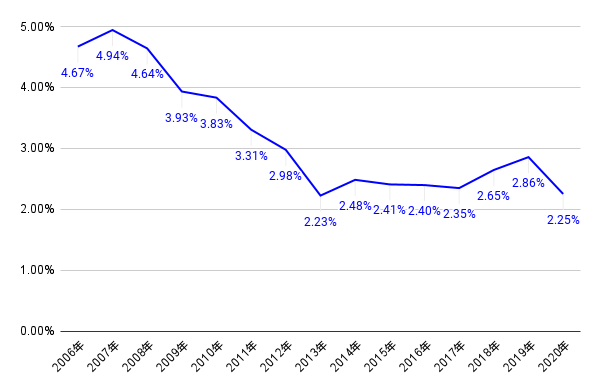

配当利回りの推移

金利の影響により配当利回りはどの様に変わって行ったのか、見てみます。

(利回りは当年総配当額を前年末株価で割った値)

2007年時の金利高では4.94%もの高利回りでしたが、金利低下に伴い大きく利回りを下げています。

AGG自体の値動きが少ないのは上で見た通りのため、配当収入を当てにしていた場合は物足りない結果だったかもしれません(その分は株式でカバーできていれば良いですが)

設定来で見ると、AGGの値動きはこの15年で緩やかに右肩上がりで、米国長期金利は緩やかに右肩下がりとなっています。配当額は減少傾向ですが、債券パフォーマンスとして見た時はそれでも充分と言えます。

直近の金利動向

直近1年、直近1ヶ月の動きを見てみます。

まずは直近1年の動きです。

金利は2020/7/31に限界の0%に近づいた所から、2021年に掛けて1%程度上昇しています。過去にも1%-1.5%程度の変動はあったため、それと同じと言えるかもしれないですが、長期トレンドの転換点なのか、今後の動きは少し気になる所です。

次に直近1ヶ月の動きです。

この8ヶ月ほどで大きく上がった反動か、一旦上げ止まっています。

しかし1ヶ月の間で0.2%程度動いており、値動きが荒い状態が続いています。

まとめ

これまでの内容からは、長期金利の転換点の可能性があり、方向性がまだ見えていません。

今後も定期的に情報を更新していきます。