投資においてバランス良くポートフォリオを組みたいと思った時に候補となる債券。

債権の投資先として代表的な数個のうちの一つであるiシェアーズ・コア 米国総合債券市場 ETF[AGG]について、魅力と懸念点について見ていきます。

※特に断りがない限り2021/5/13現在のデータを元にしています

基本情報

1.運用会社:ブラックロック

2.投資地域:アメリカ

3.設定日(運用開始日):2003年9月22日

4.投資対象:米国投資適格債券(BBB以上)

5.保有銘柄数:9597

6.信託報酬:0.04%

7.直近平均利回り:2.25%(2020年1-12月総配当額を前年末株価で割った値)

8.標準偏差:3.51%(3年)

9.インデックス:ブルームバーグ・バークレイズ米国総合 インデックス

| AGG | |

| 運用会社 | ブラックロック |

| 投資地域 | アメリカ |

| 設定日 | 2003年9月22日 |

| 投資対象 | 米国投資適格債券 |

| 保有銘柄数 | 9597 |

| 信託報酬 | 0.04% |

| 直近平均利回り | 2.25% |

| 標準偏差 | 3.51%(3年) |

| 配当 | 毎月 |

| 基準価額 | $114.55 |

これらの情報より、以下の魅力と懸念点に分けて見ていきます。

魅力

(1)ETF業界シェア1位の会社が運用する商品

(2)数多くの格付けが高い投資先に分散投資される安心感

(3)手数料がかなり低い

(4)一定の配当額

(5)値動きが少ない(暴落への強さ)

懸念点

(6)長期金利の影響

AGGの魅力

ETF業界シェア1位の会社が運用する商品

運営会社のブラックロックはiシェアーズETFシリーズで33%のシェアを持っていて、世界最大です。

(ブラックロックHPより)

特にiシェアーズコアシリーズは、ポートフォリオ(保有資産の組み合わせ)の中核(コア)となるように設計されており、長期保有向けになっています。

米国ETFは購入手数料や為替の影響を受ける所もあり、長期で保有して良い時に売りたいもの。

長く続く安心感は重要です。

また、インデックス運営は手数料勝負になる事も多く、その際、資産規模が大きければ、それだけ競争力があると言えます。

数多くの格付けが高い投資先に分散投資される安心感

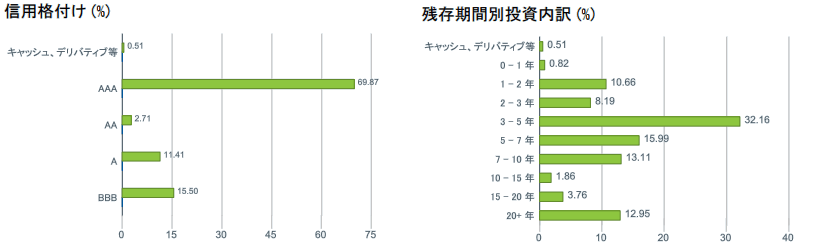

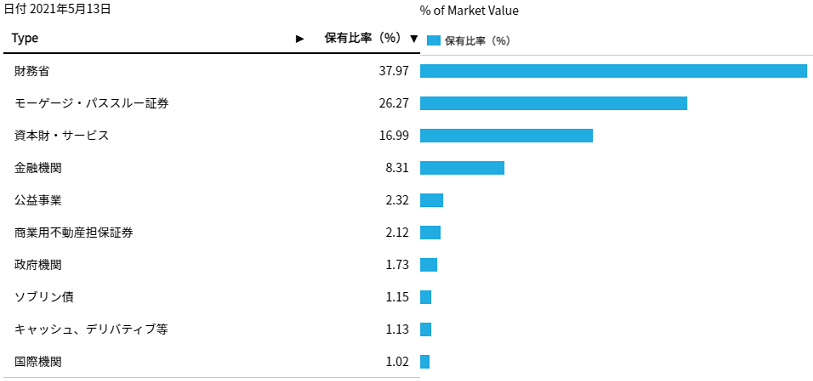

投資先は以下の様になっています。

信用格付けAAAの物が70%あり、平均残存時間(運用期間)は8.1年となっています。

5年未満が50%を占め、短い期間の債権を中心に運用している事が分かります。

上位は米国政府が保証する債券です。

モーゲージ・パススルー証券は、金融機関が住宅ローンで一定条件満たすものをまとめ、それを政府系の金融機関等が保証して発行した証券で、信用力も高く、流通量も多い物のようです。

不動産でローンと聞くと嫌な予感もしますが、政府保証を信用出来るかどうかですね。

9000を超える投資先に、リスク・リターンを見ながら分散運用するのは個人では難しいため、これを任せられるのは非常に大きいです。

手数料がかなり低い

信託報酬は0.04%で、これは投資信託や他のETFと比べてもかなり低い数値です。

リターンの値は状況により変わりますが、手数料等のコストは一定であるため、これが低いというのは大きな魅力です。

この手数料は、似たような運用を行うライバル会社とのシェア争いにより、0.20%→0.08%→0.04%と段階的に下がってきています。

大きな資産規模を持つからこそ、薄利多売な戦略が出来ると言えます。

一定の配当額

直近5年の配当額は以下の様になっています。

(1年間の総配当額を前年末株価で割った値)

| 年度 | 配当利回り |

|---|---|

| 2016年 | 2.40% |

| 2017年 | 2.35% |

| 2018年 | 2.65% |

| 2019年 | 2.86% |

| 2020年 | 2.25% |

平均して約2.5%。ある程度安定した配当が期待できます。

投資適格の債券を単独で買っても、これほどの利率は期待出来ません。

参考までに、米国債の利回りは以下の様になっています。

米国債2年:利回り0.15%

米国債5年:利回り0.81%

米国債10年:利回り1.3%

米国債30年:利回り2.34%

ETFなので、自由売買可能な状況。それでいて、30年債と変わらない利率を出していることから、債券投資のリターンとしては充分と言えると思います。

値動きが少ない(暴落への強さ)

直近の代表的な暴落時の傾向を見てみます。まずは直近15年の値動きです。

全体的には大きな値動きが少ないことが分かります。波はある程度あるものの、ゆっくりと上昇傾向です。

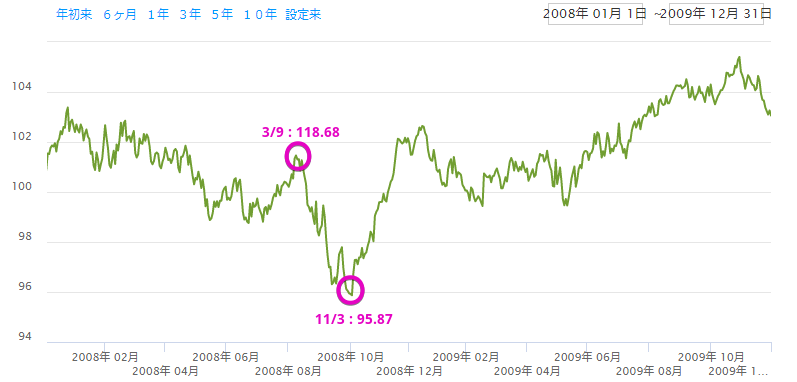

ここでは特に気になる(1)リーマンショック時(2)コロナショック時の値動きを拡大して見てみます。

まずは2008年リーマンショック時です。

2008年9月9日:101.46

2008年11月3日:95.87

5.6%の下落で済んでおり、またその後の回復も早いです。

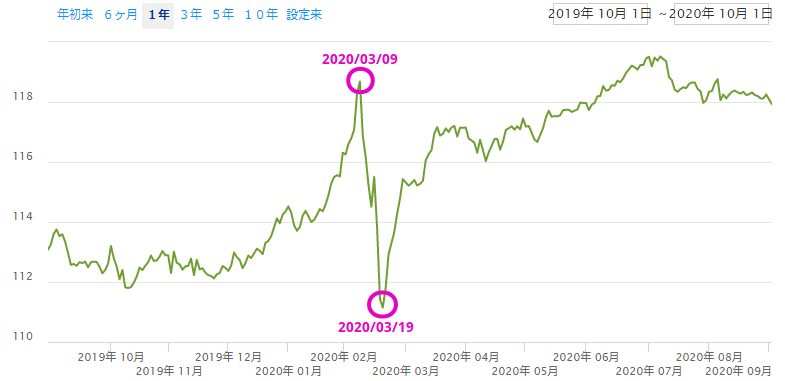

次に2020年のコロナショック時を見てみます。

2020年3月9日:118.68

2020年3月19日:111.15

6.4%の下落で済んでおり、こちらもその後の回復が早いです。

暴落時も大きな下げが無く、安定している事が分かります。

過去3年の標準偏差は3.51%。1年あたり±3.5%程しか値動きが無く安定した値動きになっています。

株のように値上がり益は狙えませんが、長期に一定の配当が期待出来るのは魅力ではないでしょうか。

AGGの懸念点

投資先はこれだけでも充分なくらいのAGGですが、弱点は無いのでしょうか。

債券全般に言える事として金利の影響は避けられません。

ここでは長期金利の影響と今後の展望について見ていきたいと思います。

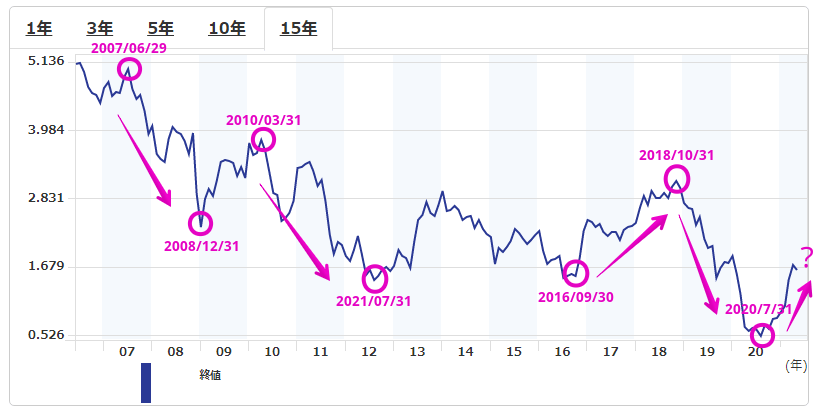

まずは米国10年債の直近15年の推移です。

(15年間にしたのはリーマンショック前後の推移も見るためです)

大きい流れとしては、金利は下落傾向です。

米国10年債の気になるポイントとしては、図中に丸で囲んだ次の通りです

2007/6/29->2008/12/30で落下が一段落

2010/3/31->2012/07/31で落下が一段落

2016/9/30->2018/10/31で上昇が一段落

2018/10/31->2020/07/31で落下が一段落

これらのタイミングでAGGがどういう値動きをしたのか見てみます。

金利が下がったタイミングではAGGが上げ、金利が上がったタイミングではAGGが下げていることが分かります。10年債との比較では綺麗に相関関係が見て取れます。

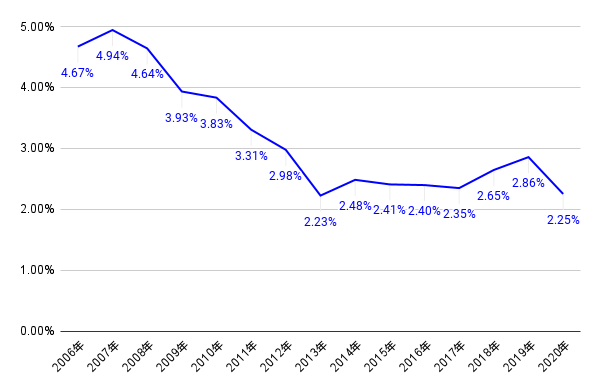

また、金利の影響により配当利回りはどの様に変わって行ったのか、見てみます。

(利回りは当年総配当額を前年末株価で割った値)

2007年時の金利高では4.94%もの高利回りでしたが、金利低下に伴い大きく利回りを下げています。

AGG自体の値動きが少ないのは上で見た通りのため、配当収入を当てにしていた場合は物足りない結果だったかもしれません(その分は株式でカバーできていれば良いですが)

設定来で見ると、AGGの値動きはこの15年で緩やかに右肩上がりで、米国長期金利は緩やかに右肩下がりとなっています。配当額は減少傾向ですが、債券パフォーマンスとして見た時はそれでも充分と言えます。

これからは?

金利は2020/7/31に限界の0%に近づいた所から、2021年に掛けて1%程度上昇しています。過去にも1%-1.5%程度の変動はあったため、それと同じと言えるかもしれないですが、長期トレンドの転換点なのか、今後の動きは少し気になる所です。

金利上昇が見込めるなら、今のうちに買っておきたい所ですが、まだ方向性が定まっていないため、そこが投資判断上の懸念点になりそうです。

まとめ

これまでの内容をまとめると、次のようになります。

————————————

・値動きが少ない銘柄のため、長期保有向き。安定的な配当収入を得たい場合に活用出来る。

・債券ETFの中では代表的な銘柄。債券銘柄を何か1つ組入れたいという時の選択肢になる。

・長期金利の転換点の可能性があり、方向性がまだ見えていないのが懸念点。

————————————

有望な投資先と言うことが分かっていれば、値下がりにも安心して待っていられますし、暫く低迷期になったとしても、更にその先の転換期を見越して買い増ししておくという事も出来そうです。