正確には、「バフェットが会長を務めるバークシャー・ハサウェイ社へ投資すれば勝てるのか考察してみる」になります。

この記事の結論:

有望な投資先であり勝てる確率は高い

将来性には不安あり

個人的にはインデックスへの投資の方がお勧め

バークシャー・ハサウェイ

考察の前に、まずバークシャー・ハサウェイ(以下バークシャー)について整理します。

自分の理解を確認する意味で整理していますが、既にご存知の方は次へお進み下さい(2.本記事考察の背景)

バークシャー・ハサウェイとは

バークシャーは保険会社を中心としたコングロマリット(他業種間にまたがる複合企業・グループ会社)企業です。

保険会社は、顧客から先に保険料を徴収し、そのあと支払いを行うため、手元に資金が残ることになります。

この資金を投資資金として活用するため、保険会社の規模が大きくなるほど、投資資金が大きくなっていきます。

保険業の規模

そこでまずはコア事業である保険業を見てみます。世界の保険会社の総資産ランキング(2017年)を見てみると次のようになっています。

| 順位 | 保険会社 | 国 | 総資産額(億ドル) |

|---|---|---|---|

| 1 | アリアンツ | ドイツ | 10,469 |

| 2 | アクサ | フランス | 10,380 |

| 3 | 中国平安保険 | 中国 | 9,259 |

| 4 | プルデンシャル生命 | アメリカ | 8,211 |

| 5 | メットライフ | アメリカ | 7,205 |

| 6 | かんぽ生命 | 日本 | 6,986 |

| 7 | バークシャーハサウェイ | アメリカ | 6,815 |

| 8 | 日本生命 | 日本 | 6,607 |

| 9 | プルーデンシャル | イギリス | 6,446 |

| 10 | リーガル&ジェネラル | イギリス | 6,429 |

こちらを見るとバークシャーは世界7位。巨大な資産を保有していることが分かります。

投資においては資産の大きさ=資産効率の良さになりますので、安泰です。

バークシャー全体の資産

次にバークシャー全体の過去20年の資産推移も見てみます。

| 年度 | 資産(億ドル) |

|---|---|

| 2000年 | 1357億ドル |

| 2005年 | 1983億ドル |

| 2010年 | 3722億ドル |

| 2015年 | 5522億ドル |

| 2020年 | 8737億ドル |

こちらも右肩上がりで伸びています。特に直近の伸長率が大きく、資産が膨らんでおり、全く問題ないですね。

本記事考察の背景

S&P500に勝てる?

アメリカの代表的な指数である、S&P500への投資は、アメリカ全体への投資と言えると思います。

この成績を上回っているのであれば、バークシャーに投資した方が有利なのでは?と考えたのがキッカケです。

(実際のS&P500とのパフォーマンス比較は後ほど見ていきます)

手数料は?

投資信託は手数料を取られます。また、ETFでも配当のある銘柄であれば、そのぶん資産を削って配当する必要があります。

バークシャーは配当しない方針であり、購入に関する諸費用以外は掛かりません。

配当を出す原資を再投資、またはそれ以外の方法で株主に還元しており、配当を出す際の税金分がそのまま優位点となります。

このことからも、バークシャーへの投資は、バフェットが運営するETFへの投資とも言えます。

であればやはりバークシャーに投資した方が良いでしょうか?

バークシャーとS&P500パフォーマンス比較

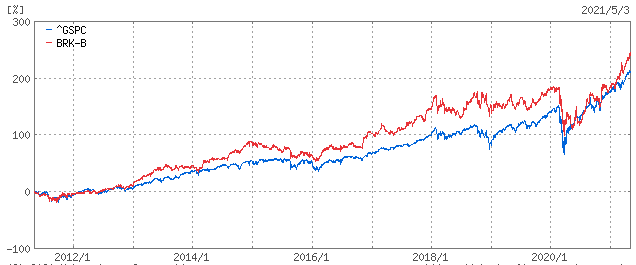

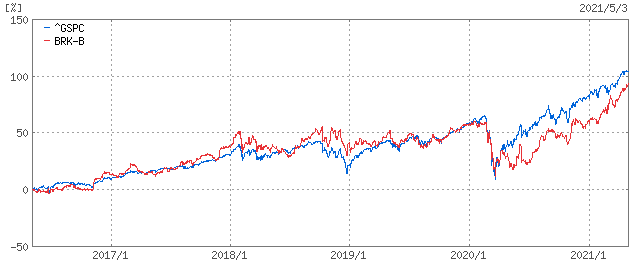

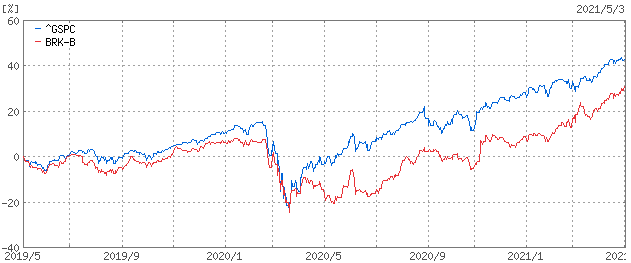

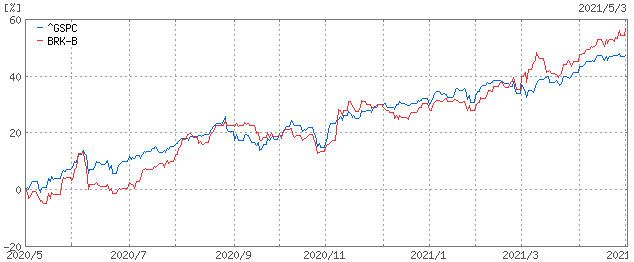

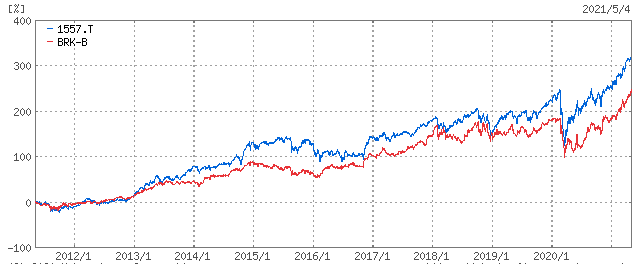

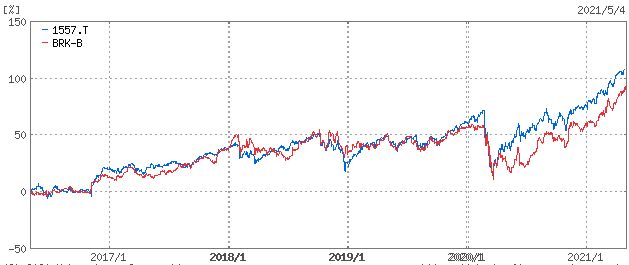

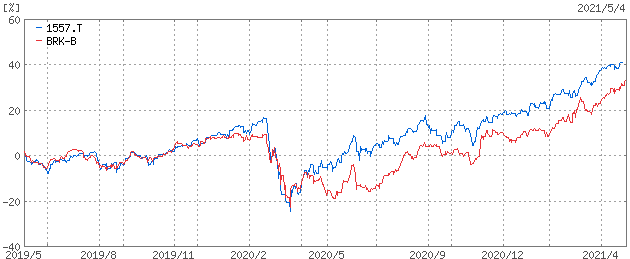

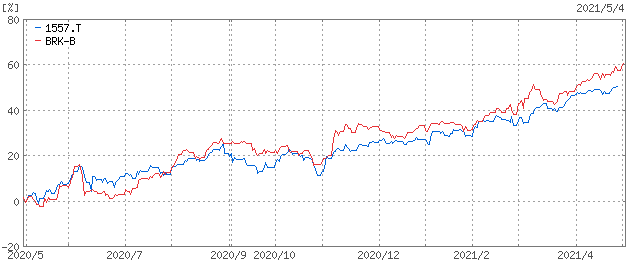

次のグラフはバークシャーとS&P500のパフォーマンス比較です。

基準日からの株価上昇率で、赤線がバークシャー、青線がS&P500になります。

10年前から現在までの比較

5年前から現在までの比較

2年前から現在までの比較

1年前から現在までの比較

長期に渡りS&P500の成績を上回っています。直近のコロナ暴落では影響を受けていますが、その後の戻り速度は早く、ほとんどの場面でバークシャー優位ではないでしょうか。

バークシャーとS&P500(グロース株)パフォーマンス比較

バフェットはバリュー株への投資を得意とし、運営方針にも反映されています。

ではグロース株との比較はどうでしょうか。ここではS&P500のグロース株に投資するETFである、SPDRと比較してみます。

同様に赤線がバークシャー、青線がSPDRになります。

10年前から現在までの比較

5年前から現在までの比較

2年前から現在までの比較

1年前から現在までの比較

この10年近くはグロース株が強かった事もありますが、ほとんどの場面ではSPDR(グロース株)優位となっています。それより前にも遡るとバリュー株優位の時期もあるため、結局の所は投資開始時期と市況により最適解は異なることになります。

バークシャーの将来性

バフェットは2021年現在90歳であり、交代も遠くないと思われます。ここではバークシャーの将来に対して最も重要な将来性について考えてみたいと思います。

後継者

2021年5月3日に、バークシャーで非保険部門を統括するグレッグ・アベル副会長(58)になる可能性が高いというニュースがありました。優秀な人が揃っており、また会社としての考え方も一貫していると言われていますが、人が変われば考え方は完全に同じとは言えません。

このリスクをどう見るかで判断は分かれそうですが、個人的には大きなリスクだと思います。

米国の安定性

現状のアメリカはあらゆる面で世界一であり、右肩上がりの成長が信じられていますが、昔ほどの強さは無い印象です。アメリカの成長が続かないのであればS&P500も同じと言えますが、GAFAMのような大企業に集中する時代に、バークシャーが抱える企業郡が時代の流れに合わせて成長出来るのかは分かりません。

個人的には何かあった時に逃げやすいのはS&P500の方かな、と思います。

まとめ

バークシャーは過去のパフォーマンスから見ても有望な投資先だと思います。

株価上昇率や配当での比較で、数値的に勝っている会社や指数は多くありますが、それを見越して投資し続けられるかというと難しく、安定性は間違いなく高いと思います。

一方、直近のグロース株の強さを見ていると、バフェットの得意とするバリュー株の優位性がどこまであるかは不透明です。今までの時代では間違いの無い投資先でしたが、これからは投資を始めるのであれば、インデックスへの投資の方がお勧め出来るのではないかと考えます。

(しかし、実際の投資とは別に今後の行方が気になる企業でもありますし、今後もウォッチは続けて行きたいと考えています)