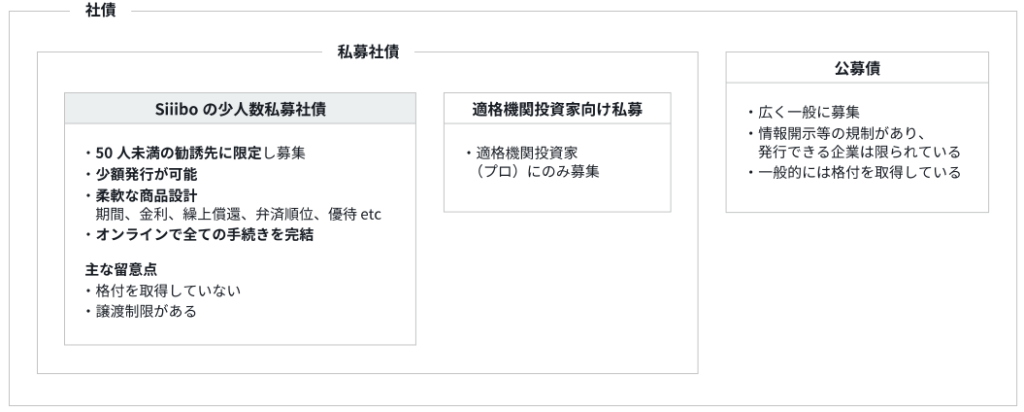

広く一般に募集される公募債(不特定多数の投資家を対象)ではなく、少数の投資家を対象として発行される社債である「私募社債」に特化した証券会社のSiiibo証券を紹介します。

私募社債とは

まず最初に気になる私募社債についてです。

社債の一種ですが、公募債とは違い限定的に勧誘先を募り資金調達する手段です。

社債といえば通常は公募債を指し、日本で代表的な社債といえばソフトバンクの社債ですね。

有価証券届出書の提出や有価証券報告書による継続開示といった開示規制が課せられる可能性があり、調達資金以外にもコストが掛かるのがネックです。

一方、私募であれば上記の様な規制が掛からないため、調達コストを抑える事が出来ます。

その代わりに(1)勧誘相手が少人数(49名以下)であること(2)プロ投資家であること、のどちらかを満たす必要があります。

Siiibo証券が扱うのは(1)に該当する物のみ、となります。

Siiibo証券の特徴

1.私募社債を購入出来る

2.源泉分離課税

3.手続きが全てオンラインで完結

4.口座開設は投資実績1年以上、投資資金1,000万以上ある方向け

1は最大の特徴で、限られた人向けの発行しか難しかった私募社債を広く一般の投資家も対象にしようという物です。

仕組みとしては以前から存在していた物でしたが、そのハードルを下げて活用しようというのはフィンテックが急成長してきた昨今だから出来るサービスですね。

2は源泉徴収及び納税は発行企業が行い、税率は次の通りです。

・個人:20.315%(国税:15.315%(所得税+復興特別所得税)及び地方税:5%)

・法人:15.315%(国税:15.315%(所得税+復興特別所得税))

ようは通常の債券と同じ税金の仕組みです。

クラウドファンディングやソーシャルレンディング等は総合課税であるため、運用資金が大きいほど税率が高くなります(最大

55%)が、こちらはどれだけ投資額が増えても一定税率という所は大きな特徴でしょう。

3.は口座開設、IR閲覧、投資先選定、投資、全てオンラインで完結可能です。eKYC導入済みなので書類のやり取り不要、短期間かつスムーズです。

4.は仕組み上の制限に近いでしょう。

最大49人しか募集を行う事が出来ないため、募集企業側は一人あたりの調達額を大きくしないと大した資金が調達できません。一方、投資家目線では格付けも無い、信用状況が見えない企業に対して大金投資しにくいのは当然であるため、バランス感が求められる所ですが、現状は余裕資金がある方に限定しているという事だと思います。

将来発展してくれば制限は無くなるかもしれないですね。

Siiibo証券のメリット

ホームページを見れば分かる物はなるべくそちらを見ていただくとして、個人的な観点で見ていきたいと思います。

1.社債を購入出来る

現状日本で債券を購入しようと考えた時の選択肢は非常に少ないです。

ソフトバンク社債が毎度人気なのも、債券投資したい方の行き先が無い事の現れでしょう。

少人数私募という限られた領域であるとはいえ、債券投資の選択肢が増えるのは良い事だと思います。

2.分離課税である

源泉分離課税なので、投資額が大きい方ほど大きなメリットになります。

投資額が少ない方は総合課税の方がお得という事もあるためデメリットにもなり得ますが、ソーシャルレンディングの様に雑所得扱いになるよりは税制面で有利と言えるでしょう。

Siiibo証券のデメリット

こちらも個人的な観点で見ていきます。

1.リスクは結構高め

投資先は格付けを取得している訳ではないため、判断基準はIR情報のみとなります。上場・未上場も混在しています。

投資期間は2~3年程度が多いとの事ですので、それだけの期間を順調に生存出来る会社かどうかという視点で見る必要があります。

もちろん信用性の高い、上場企業だけを投資対象にするような運用方針であれば軽減出来ますが、覚悟は必要でしょう。

2.投資対象の選択肢は(現状)多くない

2022年3月13日現在で、発行実績5件(1つはShiiibo証券なので実質4件)です。

またIR情報掲載企業は56件ありますが、募集状況は不明です(成立前は募集の掛かった対象者しか分からないため)。

これから増えていくとは思いますが、現状は自分の好みを選べる程の選択肢は無いため、気長に待つ必要がありそうです。

3.希望する会社の社債購入は確約されていない

現状の仕組みは投資家側が希望条件を入力、企業側が希望条件を見てオファーするという形です。

つまり企業側から私募対象に選ばれなければ購入は出来ません。

企業側としては低い条件(利率・期間)でも購入してくれそうな人を優先的に選ぶでしょうから、高い希望を出し続けているといつまで経っても買えないという事があるかもしれません。

投資家が増えてくれば企業としても調達しやすさが向上する訳なので、案件が増えてくるという面もあるでしょうから、こういったバランス感は難しい所ですね。

4.損益通算は(一部しか)出来ない

特定公社債と分類される私募社債についてのみ、申告分離課税を選択することができ、損益通算が可能です

ようは一般的な証券会社で購入出来る株や債券の損益とは通算出来ません。

これは仕組み上どうしようもないのですが、ある程度リスクが有る商品なだけに大きいデメリットの一つです。

その他

メリットともデメリットとも言いにくい項目に対する所感です。

定期社債は中途換金可能

ホームページ上にはメリット的に書かれていますが、現状はまだ不明瞭です。

手続き的には問い合わせフォームから必要項目数点を記載するだけ、かつ経過利息も日割りで支払い、となっていますが、自由度が高すぎると会社側のリスクが上がります。

「募集は3年になっているけど、あまり長いと心配だから1年で解約すれば良いや」と考える人が増えるはずです。

投資家に流動性リスクを負わせる代わりに高金利にしているケースが殆どと思われるため、たとえ仕組み上は出来るとなっていても、売買先を見つけやすい仕組みが無い限りは通常売れません。

この辺りのプラットフォームまで整備されるなら、より魅力度は上がる事になりますが、過度な期待はしないほうが良いかなと思っています。

口座開設のハードル・投資金額の大きさ

これは現状の仕組みではやむ無しと思います。

少人数私募である以上、一人から集められる金額を大きくするしかありません。

投資家が殺到して、企業側優位の条件でも希望額集まる様な状況になれば話は別だと思いますが、一定以上のリスクが明らかな以上、1口辺りの金額は大きめ・期間は長めにして、その代わりに利率を大きくする、としないと中々集まらないと思います。

これも募集する会社の数が増えたり、投資家側の人数が増えたりすれば色々変わってくると思います。

似た投資先との比較

Funds

投資したら一定期間で利息が貰える、という仕組みなので似た印象もありますが、「企業へ資金を貸し付けるファンド」への投資です。

第二種金融商品取引業に該当し、Siiiboのような第一種とは別物です。

1円単位で少額から投資可能、貸し倒れは(今の所)無しという事で、雑所得でも有利になる方はこちらを選択するのも有りだと思います。

FUNDINNO(ファンディーノ)

株式投資型のクラウドファンディングサービスです。

未上場企業への投資という点では近い物がありますが、ハイリスク・ハイリターンな点が大きく違います。

出資先がイグジット(IPOやM&Aなど)すれば利益が得られる可能性が高いとはいえ、倒産もありえます。

利益の確約は無くても、将来性に掛けたい、大きなリターンを得たいという方もそうですが、単純にその企業のファンになって応援したいという方向けですね。

まとめ

今回は「私募社債」に特化した証券会社のSiiibo証券を紹介しました。

今まで株式投資型や貸付投資の選択肢は増えてきましたが、社債という選択肢も出てきた事になります。

まだまだ実績は少なくこれからという印象ですが、個人的には社債をもっと自由に購入・売買出来る環境が広がれば嬉しいので是非応援したい所です。

次回以降は実際に利用する所を詳しく解説していこうと思います。