投資においてバランス良くポートフォリオを組みたいと思った時に候補となる債券。

債権の投資先として代表的な数個のうちの一つであるバンガード・米国トータル債券市場ETF[BND]について見ていきます。

米国債券ETFなので、長期金利の影響を大きく受けます。

債券と長期金利の関係については米国金利と債券動向の関連性をまとめましたを参照して下さい。

※特に断りがない限り2021/5/13現在のデータを元にしています

基本情報

| BND | AGG | |

| 運用会社 | バンガード | ブラックロック |

| 投資地域 | アメリカ | アメリカ |

| 設定日 | 2007年4月3日 | 2003年9月22日 |

| 投資対象 | 米国投資適格債券 | 米国投資適格債券 |

| 保有銘柄数 | 10156 | 9597 |

| 信託報酬 | 0.035% | 0.04% |

| 直近平均利回り | 2.5% | 2.25% |

| 標準偏差 | 3.63%(3年) | 3.51%(3年) |

| 配当 | 毎月 | 毎月 |

| 基準価額 | 85.26 | 114.55 |

※直近平均利回りは2020年1-12月総配当額を前年末株価で割った値

設定日(運用開始日)はBNDの方が後発です。

保有銘柄数は超分散投資でどちらも約1万ですが、ここまで来ると大きな差はないでしょう。

信託報酬、利回り共にBNDが上回っていますが、債券ETFと言うことを考えるとどちらも優秀な利回りです。

標準偏差も多少の違いがあるものの、どちらも3.5%程度であり、値動きが少ない銘柄である事が分かります。

これらの情報を元に、より詳細に分析して行きます。

投資先格付け

投資対象はどちらも”米国投資適格債券”でしたが、内訳を比較してみます。

信用格付けが高い物を選定している、短い期間の債券を中心に運用しているという傾向はBNDもAGGも同じです。

信用格付けAAAの物が約70%あり、平均残存時間(運用期間)は8.5年となっています。

米政府が別枠になっていて、この格付けは会社により異なりますがAAA相当としています。

5年未満が50%を占め、短い期間の債権を中心に運用している点も同じですね。

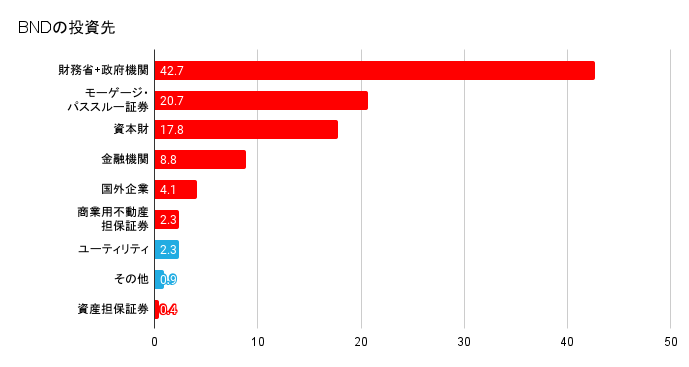

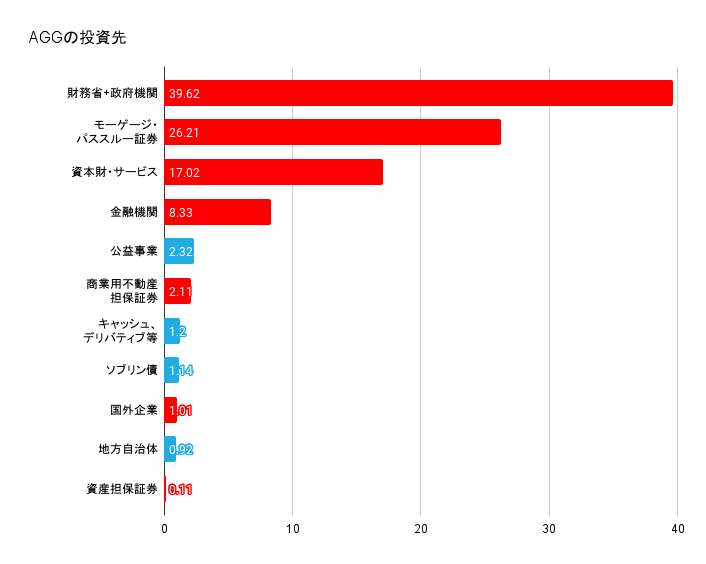

投資先

日本語サイトの翻訳された情報だと表記ゆれがあるため、英語サイトで同士で比較し、改めて意訳しなおしたのが次のグラフです。

モーゲージ・パススルー証券は政府系の金融機関等が保証して発行した証券であるため、国が保証する債券とみなすことが出来ます。次にAGGを見ていきます。

グラフの色が赤の部分は、投資セクターが同じ物です。この比較からも、BNDとAGGの投資先が同じ傾向であることが分かります。というかほとんど同じと言っても良いくらい似通っています。

割合の中で最も差が出ているのは”国外企業”の部分でしょうか。AGGの投資先は公共事業や国際機関等、より低リスクの物に投資しており、BNDの方が(多少)リスク資産に投資していると言えるかなと思います。

手数料

BND:0.035%、AGG:0.04%

元々はもっと高い手数料だったのですが、競争を繰り返し、0.035%まで下がってきました。横並びの時代もありましたが、BNDが一歩リードしています。ここまで低いと差も出にくいですが、仮にどちらも1000万円分保有していたとすると、手数料は年額3500円と4000円、差額は500円/年となります。

利回りは状況により変わるものですが、手数料は固定で低いほど嬉しいため、BNDに軍配が上がります。

配当額

2020年から過去10年の配当額です。

| BND | AGG | |

| 2020年 | 2.5% | 2.25% |

| 2019年 | 2.88% | 2.86% |

| 2018年 | 2.73% | 2.65% |

| 2017年 | 2.57% | 2.35% |

| 2016年 | 2.51% | 2.4% |

| 2015年 | 2.52% | 2.41% |

| 2014年 | 2.87% | 2.48% |

| 2013年 | 2.65% | 2.23% |

| 2012年 | 3.26% | 2.97% |

| 2011年 | 3.72% | 3.3% |

| 平均 | 2.81% | 2.59% |

多少の差はあるものの、常にBNDのほうが良いパフォーマンスを出していますね。2012年以前は長期金利が高い水準にあったため、配当利回りも高くなっていますが、徐々に下がり、下げ止まっている感じです。

こちらも米国金利と債券動向の関連性をまとめましたの記事を見て頂けると関係が分かりやすいかと思います。

値動きの少なさ(暴落への強さ)

15年間の値動きを見てみます。

リーマンショックやコロナショックといった暴落のタイミングでも、大きく値が動いていない事が分かります。株価の上がり方に比べると変動が少ないですが、逆に債券であればこうあってほしいという理想に近いのではないでしょうか。

次にBNDとAGGで重ね合わせて見てみます。まずは2008年のリーマンショック時です。

多少の差はあるものの、傾向はほとんど同じです。暴落に強いのも同じですね。次にコロナショック時を見てみます。

これも同じです。債券ETFの中でもこれほど動きが近いのはBNDとAGGくらいではないでしょうか。

まとめ

・投資先の格付けや分散は問題なし

・値動きの傾向はAGGと同じ

・手数料はBNDの方が低い

・平均利回りはBNDの方が良い

これらの結果より、現状はBNDの方がパフォーマンスは良いです。ただAGGも非常に良いため、資金やポートフォリオに余裕があるのであれば、両方買うでも良いと思います。

2021年は、ちょうど長期金利の潮目が変わる年になるかもしれず、債券投資されている方は金利に要注目です。このブログではこれからもローリスクな債券系の銘柄を積極的にまとめていきます。