金利と債券価格についての、月1の定期観測記事です。

債券に投資する上では、理解しておいたほうが良い米国金利と債券の関連性について、深堀りしてまとめました。この記事では、米国債券ETFの中でも代表的なiシェアーズ・コア 米国総合債券市場 ETF[AGG]と対比しながら見ていきます。

AGGを分析した記事は、こちらに別途まとめています。

2021年5月までのおさらい

米国金利と債券動向の関連性をまとめました(2021年5月版)参照ですが、ポイントのみ抜粋します。

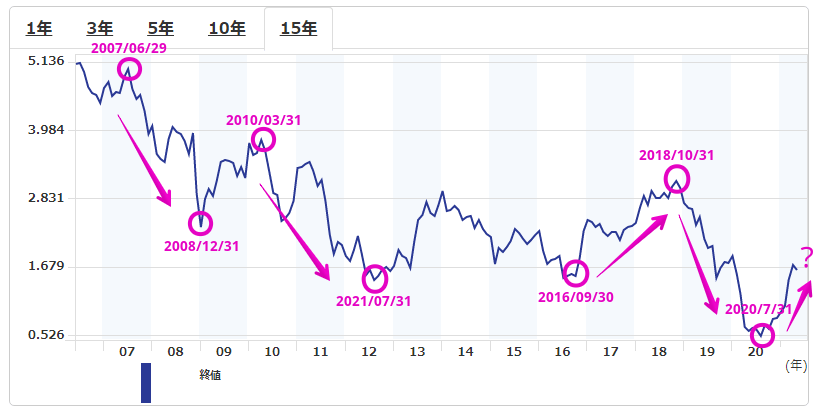

米国10年債の直近15年の推移

大きい流れとしては、金利は下落傾向ですが底を打って上昇しています。ポイントとしては、図中に丸で囲んだ点になります。

2007/6/29->2008/12/30で落下が一段落

2010/3/31->2012/07/31で落下が一段

2016/9/30->2018/10/31で上昇が一段落

2018/10/31->2020/07/31で落下が一段落

AGGの推移

これらのタイミングでAGGがどういう値動きをしたのか見てみます。

金利が下がったタイミングではAGGが上げ、金利が上がったタイミングではAGGが下げていることが分かり、10年債との比較では綺麗に相関関係が見て取れます。

次に、気になる”?”の部分がどうなのかを見ていきます。

直近6ヶ月の動向

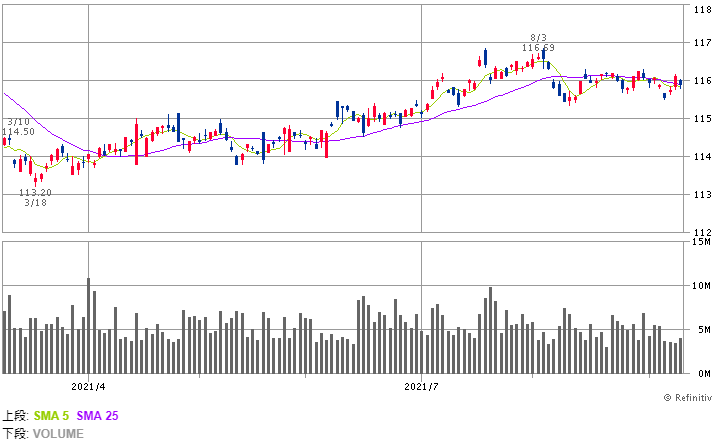

まずは米国10年債の6ヶ月(4月初~9月初)のチャートです。

2021/3/30には1.776%まで上昇、その後5/13に1.7%台に復帰したこともありましたが、その後急落して1.2%を切る所まで下り、現在は緩やかな上昇傾向にあります。

次にAGGの6ヶ月(4月初~9月初)のチャートです。

8月以降金利が緩やかに上昇しているため、債券価格は緩やかに下落するという関係を維持しています。

今後米国の景気回復期待から金利が上がっていくと、債券価格は下がっていく物と思われます。

直近1ヶ月の動向

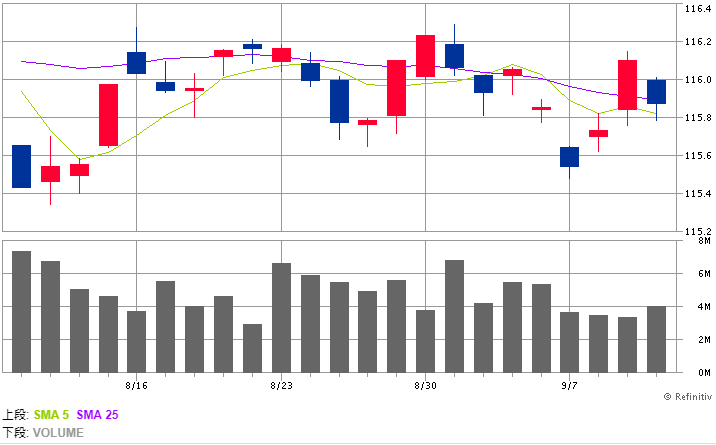

まずは米国10年債の1ヶ月(8月初~9月初)のチャートです。

8月中頃より、FRBが資産買入れの縮小(テーパリング)をいつから始めるのか不透明だった事から、長期金利が大きく上昇しています。

しかし、8/27のジャクソンホール会議で年内のテーパリングを示唆したため、不透明感がなくなった事、合わせて早期の利上げに慎重な姿勢を示した事で、一方的な上昇が落ち着き、その後は前後している状況です。

次にAGGの8月初~9月初のチャートです。

金利の急上昇に合わせて、値が急下落しており、想定どおりの動きですね。

まとめ

5月から続いていた金利の長期下落傾向は8/3で一旦底を打ったように見えます。

先月から緩やかな上昇傾向が続いていますが、テーパリング時期が明示された事で、今後も緩やかに金利は上昇する局面(債券価格は下落)に入っているのでは無いかと思われます。

今後も定期的に情報を更新していきます。